Δύσκολο πράγμα να είσαι κεντρικός τραπεζίτης ή έστω στέλεχος σε Κεντρική Τράπεζα. Και ακόμα δυσκολότερο είναι να δουλεύεις στην ΕΚΤ, στην Φρανκφούρτη.Ο λόγος είναι οτι καλείσαι να πάρεις αποφάσεις έξω απο τις τεχνοκρατικές παραμέτρους και την αυστηρότητα των κανονιστικών πλαισίων λειτουργίας της ΕΚΤ . Την ίδια ώρα που καλείσαι να πειθαρχήσεις εντός των εικονικών σεναρίων που αυτή εφαρμόζει για να τσεκάρει την υγεία των πιστωτικών ιδρυμάτων στην ΕΕ.

Τα περίφημα stress tests των ευρωπαικών τραπεζών υποτίθεται λοιπόν οτι είναι το…check up του πανευρωπαικού χρηματοπιστωτικού συστήματος. Με σενάρια αντοχής υπο ακραίες(;) χρηματοπιστωτικές συνθήκες, οι διοικήσεις των ευρωπαικών εμπορικών τραπεζών ελέγχονται για τα μεγέθη τους ώστε να πάρουν κάτι σαν… πιστοποιητικό βιωσιμότητας ή αντοχής σε πιθανές μελλοντικές συνθήκες κρίσεις.

Είναι σαφές ότι με βάση τα αποτελέσματα των stress tests ευρωπαϊκών τραπεζών, υπερίσχυσαν κριτήρια που δεν θα οδηγούσαν σε παρατεταμένη ανισορροπία το πανευρωπαϊκό πιστωτικό σύστημα, έναντι κριτηρίων που πιθανώς θα εκκαθάριζαν την τραπεζική αγορά απο σχεδόν πτωχευμένες τράπεζες .Το ερώτημα είναι αν η Ευρώπη σήμερα θα άντεχε μια κατάρρευση τύπου Lehman Brothers, με ό,τι αυτό σήμαινε τότε(2008) για το χρηματοπιστωτικό σύστημα των ΗΠΑ.Και το αμέσως επόμενο ερώτημα είναι αν τα όποια τοξικά στοιχεία στους ισολογισμούς κάποιων εμπορικών

τραπεζών της ΕΕ, θα κρατάνε τις διοικήσεις τους όμηρους ώστε να μην χορηγούν ρευστότητα σε παραγωγή, εμπόριο, υπηρεσίες.

Δυστυχώς, και χωρίς να κουράζω με αριθμούς, οι μεγαλοεπενδυτές στις ευρωπαικές τράπεζες, και κυρίως αυτοί στις ελληνικές τράπεζες, πούλησαν μαζικά μέρος των μετοχών τους στον τραπεζικό τομέα. Οι αγορές δεν πείστηκαν οτι ο ασθενής(τράπεζες)είναι καλά και αναρρώνει. Είναι πλέον κοινό μυστικό οτι τα εικονικά πειράματα αντοχής δεν ήταν σχεδιασμένα ώστε να ξεχωρίσουν οι αδύναμες απο τις ισχυρές τράπεζες. Σχεδόν όλες πέρασαν τις εξετάσεις αλλά το “διαγώνισμα” ήταν προφανώς ευρέως γνωστό στους υποψήφιους προς έλεγχο τραπεζίτες.

Ξέρω οτι αναρωτιέστε τι έχει συμβεί τελικά με τις ελληνικές τράπεζες και πότε θα αρχίσουν να δίνουν δάνεια. Θα είμαι σύντομος. Οι 4 μεγάλες ελληνικές συστημικές τράπεζες έχασαν εικονικά 19,3 δισεκ. ευρώ σε κεφάλαια. Αυτό σημαίνει ότι δεν χάθηκαν στην πραγματικότητα κεφάλαια, αλλά σε ένα δυσμενές σενάριο ακραίων παραμέτρωνν, οι τράπεζες μας θα μπορούσαν να χάσουν 19,3 δισεκ. ευρώ. Υπάρχουν όμως και ποιοτικές παράμετροι πέραν των ποσοτικοποιημένων παραδοχών. Τι εννοώ: στα επίσημα στοιχεία της ΕΚΤ προκύπτουν 2,7 δισεκ. ευρώ κεφαλαιακές ανάγκες για τις ελληνικές τράπεζες, μέγεθος που παρατίθεται στις υποσημειώσεις. Εκεί, στα περίφημα ψιλά γράμματα, με έναν μαγικό τρόπο, με αλχημιστικές μεθόδους δημιουργικής τραπεζικής λογιστικής, η ΕΚΤ τελικά καταλήγει στο ότι οι ανάγκες των ελληνικών τραπεζών( 2,7 δισεκ.) υπάρχουν μεν αλλά είναι ουσιαστικά περίπου … 300 εκατ ευρώ! Δεν μπαίνω στον πειρασμό να παραθέσω αιτιολογία και ερμηνευτικές μεθόδους υιοθέτησης παραμέτρων (όπως πχ η κεφαλαιοποίηση αναβαλλόμενων φόρων) που είναι πέραν της “εταιρικής” λογικής σε ισολογισμούς. Άλλωστε εδώ βρίσκεται το κομβικό σημείο: σενάρια με στατικούς και σενάρια με δυναμικούς ισολογισμούς είναι αυτά που έβγαλαν σχεδόν “καθαρές” πολλές ευρωπαικές τράπεζες. Όλες όμως και πρωτίστως οι δικές μας εμφανίζονται υγιείς υπο τον όρο της πιστής εφαρμογής στα πλάνα αναδιάρθρωσης τους τα επόμενα χρόνια.

Η αλήθεια είναι στην δήλωση του επικεφαλής αναλύσεων της Citi,του W.Buiter: “Oι ευρωπαϊκές τράπεζες θα πρέπει να δρομολογήσουν τάχιστα ένα ευρύ κύμα ανακεφαλαιοποίησης, προκειμένου να θωρακιστούν περαιτέρω. Μία τέτοια εξέλιξη θα οδηγήσει στη διασφάλιση της εμπιστοσύνης, στην αύξηση της κερδοφορίας και στην τόνωση της αποτελεσματικότητας. Παράλληλα, κρίνεται η αναγκαία η ενοποίηση αρκετών τραπεζικών ιδρυμάτων, προκειμένου να αποφευχθεί ο κίνδυνος εμφάνισης πλήθους μικρομεσαίων και ανεπαρκώς κεφαλαιοποιημένων τραπεζών.

Mάλιστα, η ενοποίηση δεν χρειάζεται να εξαντληθεί εντός των συνόρων των διάφορων χωρών, καθώς οι διακρατικές συγχωνεύσεις θα επιφέρουν μεγαλύτερο ανταγωνισμό και άρα, καλύτερα αποτελέσματα”.

Συμπέρασμα; Προηγούνται των αναμενόμενων χορηγήσεων προς τις οικονομίες, ενέσεις ρευστότητας αντίστροφες: από τις οικονομίες προς τις τράπεζες…

Στηρίξτε-Ενισχύστε την iΠόρτα με τη δική σας χορηγία…

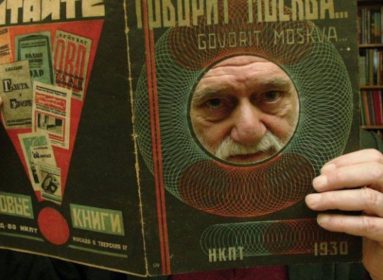

Στηρίξτε-Ενισχύστε την iΠόρτα με τη δική σας χορηγία… Το σκίτσο είναι του Βαγγέλη Παυλίδη

Το σκίτσο είναι του Βαγγέλη Παυλίδη

1 Comment

Εμένα τον αδαή περί τα οικονομικά,όλο αυτό το σκηνικό

γιατί δεν μου θυμίζει απλή φούσκα,

αλλά το αερόπλοιο Χιντενμπούργκ?

Ξέρετε,εκείνο που έσκασε στον αέρα τη δεκαετία του 30.